炭黑產業網據輪胎報消息:

輪胎行業發展現狀

去年輪胎企業面臨很大挑戰。一方面,上游主要原材料價格持續上漲,加之海運價格瘋漲,原料及出口成本劇增;另一方面,受“缺芯”等因素影響,下游終端配套市場萎靡,需求冷淡,輪胎企業受“上下夾擊”,盈利空間遭雙重擠壓。在逆境中負重前行的輪胎企業,也在積極尋求新的突破。

輪胎價格連續多輪漲價之后,未來漲價是否還會持續成為市場關注的焦點。產品漲價的推動因素主要有兩方面:一是產品成本上漲,向下游轉嫁;二是需求增加,供求失衡,從而帶動價格上漲。

國內市場競爭格局來看,外資企業占有約70%的轎車輪胎市場份額,本土企業僅分得約30%而且主要集中在替換市場,整體呈現外資和合資企業與國內本土企業共存、市場集中度不高的多層次競爭格局;未來發展趨勢來看,規模經濟掣肘下新能源產品升級的高門檻以及頭部玩家把握渠道優勢占據替換市場將驅動我國輪胎市場集中度提升。

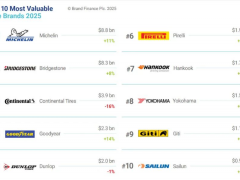

中國的主要外資輪胎企業包括:普利司通(日本)、米其林(法國)、固特異(美國)、馬牌(德國)、住友橡膠(日本)、倍耐力(意大利)、韓泰(韓國)、優科豪馬(日本)、固鉑(美國)、通伊歐(日本)、錦湖(韓國)、耐克森(韓國)、佳通(新加坡)。

據中研普華研究院報告《2022-2027年中國輪胎行業市場全面分析及發展趨勢調研報告》分析

2021年我國汽車保有量達3.02億輛,同比2020年增長7.47%。全國新能源汽車保有量達784萬輛,與上年相比增長59.25%。其中,純電動汽車保有量640萬輛。,將帶動輪胎整體市場需求的持續快速增長。整體來看,國內胎企在配套市場的整體競爭力較弱,其合作對象大多為自主品牌整車廠;各家胎企圍繞輪轂尺寸、使用場景、性能展開差異化布局,海外巨頭產品線較為豐富。

配套需求來看,配套輪胎與新車銷量有較明確的比例關系,受汽車產銷周期影響較大,千人汽車保有量提升空間較大,年檢新規及新能車特性將拉動替換系數上行。

全球汽車產量增速趨于平穩,意味著配套胎市場的增長較慢。從前期歷史數據看(2015年后OCIA停更),全球汽車保有量整體是上升的,替換胎市場空間仍有望維持增長,因此全球輪胎行業有望維持萬億元級別的市場空間。

新能源汽車將會成為未來中國橡膠輪胎行業增長點

當下主流電動車產品仍然是車企搶占市場的主力產品,無論是傳統車企還是新勢力都傾向于使用更高的配置,對應高單價輪胎產品的需求有所放量。我們認為,新能源時代下輪胎價值量提升的主要驅動力之一在于主流電動車傾向于選擇高端零配件;此外,下游新能車銷售景氣度位居高位,車企在“保供”壓力下對于輪胎價格的容忍度較高,使得新能車輪胎的毛利率水平高于傳統燃油車。

在目前中國輪胎行業所處環境來看,新能源汽車將會成為未來中國橡膠輪胎行業增長點。但與傳統汽車行業不同的是,新能源汽車對配套的橡膠輪胎性能要求更高。但中國輪胎市場低端輪胎產品同質化普遍,技術含量和附加值較低,高端、高性能輪胎供不應求,因此,產業整合和產品升級將是中國輪胎行業未來主要發展趨勢。在“碳中和”背景下,推廣綠色輪胎、實現產業升級將是中國輪胎工業的主要發展方向,綠色輪胎、智慧輪胎等產品將具有廣闊的市場前景。